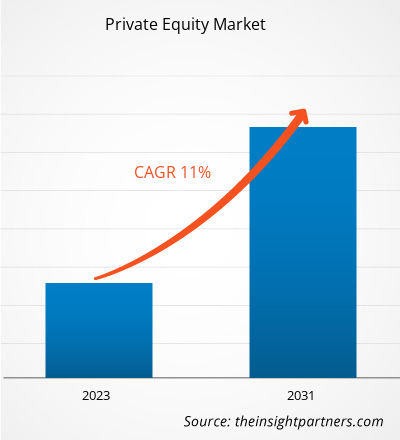

Der Private Equity-Markt soll von 460,0 Milliarden US-Dollar im Jahr 2023 auf 1060,0 Milliarden bis 2031; es wird erwartet, dass es von 2023 bis 2031 mit einer durchschnittlichen jährlichen Wachstumsrate von 11 % wächst. Die Verfügbarkeit eines enormen Kapitalvolumens auf dem Markt beeinflusst den Private-Equity-Markt. Private-Equity-Firmen beschaffen sich Kapital von Investoren und nutzen es für Investitionen.

Private Equity

Marktanalyse

Der zunehmende Bedarf an Kapitaldiversifizierung ist ein weiterer Faktor, der den Private-Equity-Markt antreibt. Investoren versuchen, ihre Anlageportfolios zu diversifizieren, um Risiken zu minimieren und die Rendite zu maximieren. Private-Equity-Investitionen bieten Anlegern die Möglichkeit, ihre Kapitalallokation zu diversifizieren, indem sie in verschiedene Anlageklassen, Branchen und Regionen investieren. Der aufkommende Trend der Start-up-Kultur hat ebenfalls eine Rolle bei der Förderung des Private-Equity-Marktes gespielt. Start-ups benötigen oft erhebliches Kapital, um ihre Wachstums- und Expansionspläne zu finanzieren. Private-Equity-Firmen stellen Start-ups im Austausch gegen Eigenkapitalbeteiligungen Finanzmittel zur Verfügung und ermöglichen ihnen so, am potenziellen Aufwärtspotenzial dieser wachstumsstarken Unternehmen teilzuhaben.

Passen Sie diesen Bericht Ihren Anforderungen an

Sie erhalten kostenlos individuelle Anpassungen an jedem Bericht, einschließlich Teilen dieses Berichts oder einer Analyse auf Länderebene, eines Excel-Datenpakets sowie tolle Angebote und Rabatte für Start-ups und Universitäten.

-

Holen Sie sich die wichtigsten Markttrends aus diesem Bericht.Dieses KOSTENLOSE Beispiel umfasst eine Datenanalyse von Markttrends bis hin zu Schätzungen und Prognosen.

Private Equity

Branchenüberblick

- Private Equity bezeichnet eine Finanzierungsform, bei der Investitionsmittel von Unternehmen oder akkreditierten Investoren eingeworben werden, um direkt in private Unternehmen zu investieren. Im Gegensatz zu börsennotierten Unternehmen sind diese privaten Unternehmen nicht an einer öffentlichen Börse notiert.

- Private-Equity-Firmen investieren in eine breite Palette von Unternehmen, darunter Start-ups, schwächelnde Unternehmen und etablierte Betriebe, mit dem Ziel, über einen bestimmten Zeitraum (normalerweise 10–12 Jahre) eine Wertsteigerung der erworbenen Vermögenswerte zu erzielen.

- Private-Equity-Investitionen bieten im Vergleich zu öffentlichen Märkten das Potenzial für höhere Renditen und können Anlegern Diversifizierungsmöglichkeiten bieten. Es ist jedoch wichtig zu beachten, dass Private-Equity-Investitionen im Vergleich zu öffentlichen Beteiligungsinvestitionen in der Regel illiquide sind und einen längerfristigen Anlagehorizont aufweisen.

Private Equity

Markttreiber und Chancen

Größere Wachstumsinvestitionen treiben Private Equity voran

Marktwachstum

- Im Jahr 2021 erreichten die Wachstumsinvestitionen insgesamt 19,6 Milliarden US-Dollar und verzeichneten damit einen Rückgang von rund 14 % gegenüber dem Vorjahr. Es ist jedoch wichtig zu beachten, dass die Wachstumsinvestitionen im Jahr 2020 durch Megainvestitionen im Wert von 15,1 Milliarden US-Dollar in Unternehmen der RIL-Gruppe künstlich aufgebläht wurden. Bereinigt man diese außergewöhnlichen Deals, betragen die Wachstumsinvestitionen im Jahr 2021 fast das 2,5-fache des im Jahr 2020 verzeichneten Werts (7,8 Milliarden US-Dollar, bereinigter Wert) und mehr als das Doppelte des Wertes aller vorherigen Jahre.

- Dieses deutliche Wachstum im Jahr 2021 ist nicht nur auf eine höhere Anzahl von Deals zurückzuführen, sondern auch auf eine Steigerung der durchschnittlichen Dealgröße. Im Jahr 2021 wurden 187 Deals verzeichnet, was 61 % mehr ist als die 116 Deals des Vorjahres. Darüber hinaus betrug die durchschnittliche Dealgröße im Jahr 2021 105 Millionen US-Dollar und war damit fast 50 % höher als in den Vorjahren, mit Ausnahme des Jahres 2020, in dem die durchschnittliche Dealgröße aufgrund der Mega-Deals in Unternehmen der RIL-Gruppe höher war.

- Die Wachstumsinvestitionen im Jahr 2021 waren in mehreren Sektoren besonders stark. Acht Sektoren, darunter E-Commerce, Medien und Unterhaltung, Immobilien und Finanzdienstleistungen, verzeichneten Wachstumsinvestitionen von über 1 Milliarde US-Dollar. Daher wird erwartet, dass alle oben genannten Faktoren das Wachstum des Private-Equity-Marktes vorantreiben.

Private Equity

Marktbericht-Segmentierungsanalyse

- Basierend auf dem Fondstyp wird die Private-Equity-Marktprognose in Buyouts, Risikokapital (VCs), Immobilien, Infrastruktur und Sonstiges unterteilt.

- Es wird erwartet, dass das Risikokapitalsegment im Jahr 2023 einen erheblichen Marktanteil im Private-Equity-Sektor halten wird. Risikokapital konzentriert sich auf die Finanzierung von Startups und jungen Unternehmen, die Potenzial für langfristiges Wachstum aufweisen. Diese Unternehmen befinden sich oft in der Anfangsphase und benötigen erhebliche Mittel, um ihr Wachstum und ihre Entwicklung voranzutreiben. Risikokapitalgeber werden von dem Potenzial für überdurchschnittliche Renditen trotz der damit verbundenen Risiken angezogen.

- Risikokapital spielt eine entscheidende Rolle bei der Finanzierung von Unternehmen, die möglicherweise keinen Zugang zu traditionellen Kapitalmärkten, Bankkrediten oder anderen Schuldinstrumenten haben. Dies ist insbesondere für neue Unternehmen oder Unternehmen mit begrenzter Betriebsgeschichte wichtig, da Risikokapital zu einer beliebten und wichtigen Quelle der Kapitalbeschaffung wird.

- Risikokapitalinvestitionen bieten das Potenzial für erhebliche Renditen. Obwohl das Risiko im Vergleich zu anderen Anlageformen höher ist, können erfolgreiche Investitionen in wachstumsstarke Startups erhebliche Gewinne abwerfen, was voraussichtlich zu neuen Trends auf dem Private-Equity-Markt führen wird.

Private Equity

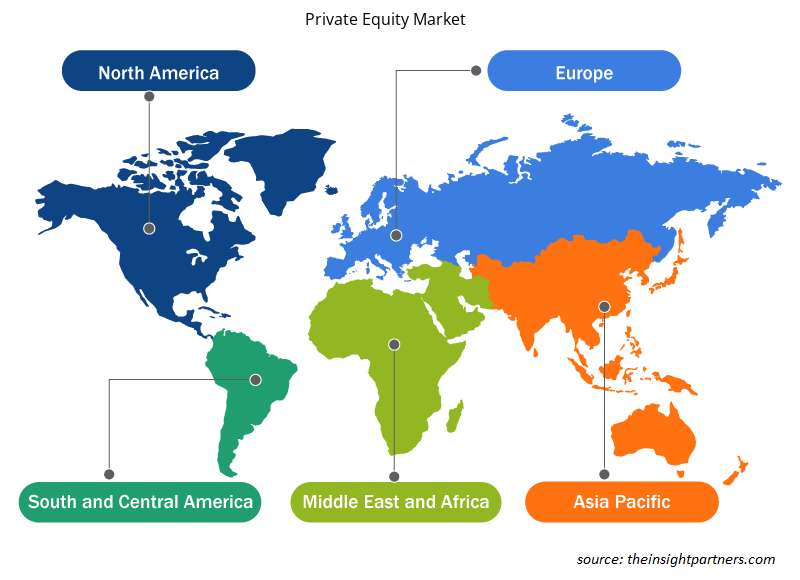

Marktanteilsanalyse nach geografischer Lage

Der Umfang des Private-Equity-Marktberichts ist hauptsächlich in fünf Regionen unterteilt: Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika. Nordamerika erlebt ein schnelles Wachstum und wird voraussichtlich einen bedeutenden Marktanteil am Private-Equity-Markt halten. Die anhaltend niedrigen Zinssätze für traditionelle festverzinsliche Anlagen haben diese für Anleger weniger attraktiv gemacht. Infolgedessen suchen Anleger anderswo nach höheren Renditen, und Private Equity bietet das Potenzial für höhere Renditen. Dies hat zu einem erhöhten Interesse und Investitionen in den Private-Equity-Markt in Nordamerika geführt.

Private Equity

Regionale Einblicke in den Private Equity-Markt

Die regionalen Trends und Faktoren, die den Private Equity-Markt im Prognosezeitraum beeinflussen, wurden von den Analysten von Insight Partners ausführlich erläutert. In diesem Abschnitt werden auch die Private Equity-Marktsegmente und die Geografie in Nordamerika, Europa, im asiatisch-pazifischen Raum, im Nahen Osten und Afrika sowie in Süd- und Mittelamerika erörtert.

- Holen Sie sich regionale Daten zum Private Equity-Markt

Umfang des Private Equity-Marktberichts

| Berichtsattribut | Details |

|---|---|

| Marktgröße im Jahr 2023 | 460,0 Milliarden US-Dollar |

| Marktgröße bis 2031 | 1060,0 Milliarden US-Dollar |

| Globale CAGR (2023 - 2031) | 11 % |

| Historische Daten | 2021-2023 |

| Prognosezeitraum | 2023–2031 |

| Abgedeckte Segmente |

Nach Investitionen

|

| Abgedeckte Regionen und Länder |

Nordamerika

|

| Marktführer und wichtige Unternehmensprofile |

|

Dichte der Private Equity-Marktakteure: Auswirkungen auf die Geschäftsdynamik verstehen

Der Private Equity-Markt wächst rasant, angetrieben durch die steigende Endverbrauchernachfrage aufgrund von Faktoren wie sich entwickelnden Verbraucherpräferenzen, technologischen Fortschritten und einem größeren Bewusstsein für die Vorteile des Produkts. Mit steigender Nachfrage erweitern Unternehmen ihr Angebot, entwickeln Innovationen, um die Bedürfnisse der Verbraucher zu erfüllen, und nutzen neue Trends, was das Marktwachstum weiter ankurbelt.

Die Marktteilnehmerdichte bezieht sich auf die Verteilung der Firmen oder Unternehmen, die in einem bestimmten Markt oder einer bestimmten Branche tätig sind. Sie gibt an, wie viele Wettbewerber (Marktteilnehmer) in einem bestimmten Marktraum im Verhältnis zu seiner Größe oder seinem gesamten Marktwert präsent sind.

Die wichtigsten auf dem Private-Equity-Markt tätigen Unternehmen sind:

- AHAM Asset Management Berhad

- Allens

- Apollo Global Management, Inc.

- Bank of America Corp.

- BDO Australien

- Blackstone Inc.

Haftungsausschluss : Die oben aufgeführten Unternehmen sind nicht in einer bestimmten Reihenfolge aufgeführt.

- Überblick über die wichtigsten Akteure auf dem Private Equity Markt

Die „Private Equity Marktanalyse“wurde basierend auf Fondstyp, Investition und Geografie durchgeführt. Basierend auf dem Fondstyp ist der Private-Equity-Markt in Buyouts, Risikokapital (VCs), Immobilien, Infrastruktur und andere unterteilt. Basierend auf Investitionen ist der Markt in Large Caps, obere Mittelklasse, untere Mittelklasse und Immobilien unterteilt. Basierend auf der Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik, den Nahen Osten und Afrika sowie Südamerika unterteilt.

Private Equity

Marktnachrichten und aktuelle Entwicklungen

Unternehmen verfolgen anorganische und organische Strategien wie Fusionen und Übernahmen im Private-Equity-Markt. Nachfolgend sind einige aktuelle Marktentwicklungen aufgeführt:

- Im September 2022 schloss Nonantum Capital Partners, ein Private-Equity-Unternehmen für den Mittelstand, die Übernahme von LJP Waste Solutions von Aperion Management ab. LJP Waste Solutions ist ein führender regionaler Anbieter von Dienstleistungen für ungiftigen Feststoffabfall und Recycling und hat sich auf Lösungen zur Deponierung von Abfällen und zur Energiegewinnung aus Abfällen spezialisiert. Das 1993 gegründete Unternehmen bietet innovative und nachhaltige Entsorgungslösungen, indem es direkt mit Kunden zusammenarbeitet, um Abfälle zu bewerten und wiederverwertbare Materialien oder Abfallströme zu identifizieren, die mithilfe von Methoden zur Energiegewinnung aus Abfällen in Brennstoffe umgewandelt werden können .

[Quelle: Nonantum Capital Partners, Unternehmenswebsite]

- Im August 2022 fungierte Trilegal, eine führende Anwaltskanzlei in Indien, als alleiniger Berater von Prosus Ventures und PayU India bei der Übernahme von IndiaIdeas.com Limited (BillDesk). Diese Übernahme ist mit einem Wert von 4,7 Milliarden US-Dollar der größte Deal im Bereich digitaler Zahlungen in Indien. Trilegal spielte eine entscheidende Rolle bei der Einholung der bedingungslosen Genehmigung der indischen Wettbewerbskommission (CCI) für die Transaktion, die den Regulierungsprozess erfolgreich durchlief.

[Quelle: Trilegal, Firmenwebsite]

Private Equity

Marktberichtsabdeckung und Ergebnisse

Der Marktbericht zu „Private Equity-Marktgröße und -prognose (2021–2031)“ bietet eine detaillierte Analyse des Marktes, die die folgenden Bereiche abdeckt:

- Marktgröße und -prognose auf globaler, regionaler und Länderebene für alle abgedeckten wichtigen Marktsegmente.

- Marktdynamik wie Treiber, Beschränkungen und wichtige Chancen.

- Wichtige Zukunftstrends.

- Detaillierte PEST- und SWOT-Analyse

- Globale und regionale Marktanalyse, die wichtige Markttrends, wichtige Akteure, Vorschriften und aktuelle Marktentwicklungen abdeckt.

- Branchenlandschaft und Wettbewerbsanalyse, einschließlich Marktkonzentration, Heatmap-Analyse, Schlüsselakteuren und aktuellen Entwicklungen.

- Detaillierte Firmenprofile.

- Historische Analyse (2 Jahre), Basisjahr, Prognose (7 Jahre) mit CAGR

- PEST- und SWOT-Analyse

- Marktgröße Wert/Volumen – Global, Regional, Land

- Branchen- und Wettbewerbslandschaft

- Excel-Datensatz

Aktuelle Berichte

Erfahrungsberichte

Grund zum Kauf

- Fundierte Entscheidungsfindung

- Marktdynamik verstehen

- Wettbewerbsanalyse

- Kundeneinblicke

- Marktprognosen

- Risikominimierung

- Strategische Planung

- Investitionsbegründung

- Identifizierung neuer Märkte

- Verbesserung von Marketingstrategien

- Steigerung der Betriebseffizienz

- Anpassung an regulatorische Trends

Kostenlose Probe anfordern für - Private Equity-Markt

Kostenlose Probe anfordern für - Private Equity-Markt