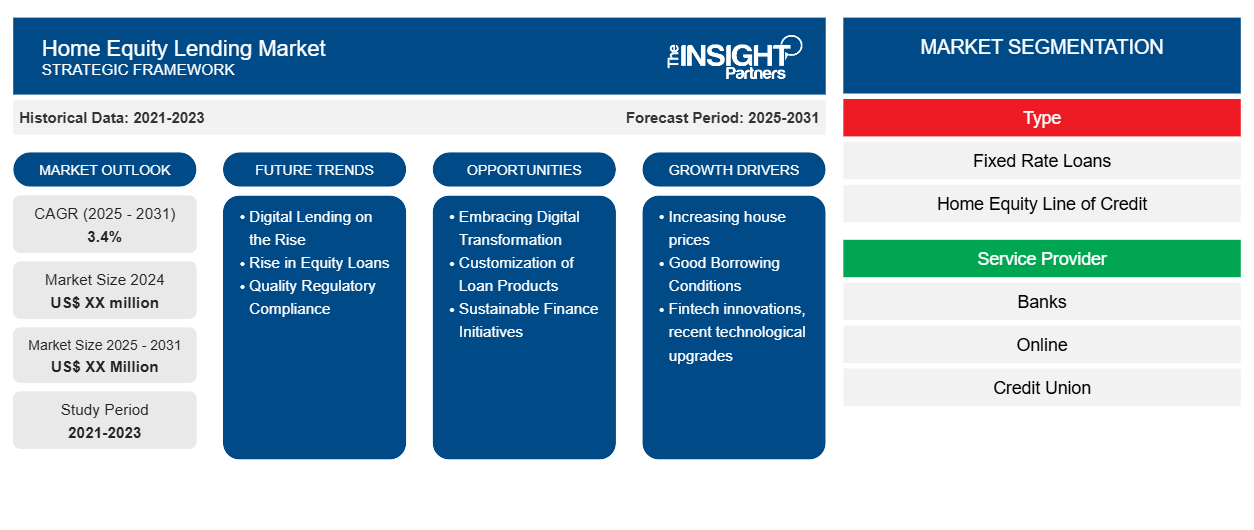

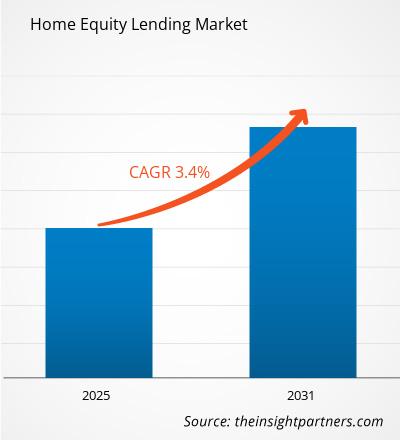

Le marché des prêts sur valeur domiciliaire devrait enregistrer un TCAC de 3,4 % de 2025 à 2031, avec une taille de marché passant de XX millions de dollars américains en 2024 à XX millions de dollars américains d'ici 2031.

Le rapport sur le marché du crédit immobilier fournit une analyse complète de la dynamique, des tendances et de la concurrence du secteur. Ce rapport segmente le marché par type et par prestataire de services. Il présente une répartition géographique détaillée, mettant en évidence les principaux marchés et pays, afin de présenter une perspective mondiale du crédit immobilier. Les évaluations sont présentées en dollars américains ($US) et offrent un aperçu de la taille du marché, des projections de croissance et de la dynamique du marché dans différentes régions.

Cette analyse fournit aux parties prenantes – prêteurs, investisseurs et institutions financières – les informations nécessaires pour identifier les opportunités émergentes et appréhender la complexité du marché du crédit immobilier. En examinant les défis actuels et les moteurs du marché, le rapport fournit des informations essentielles sur le comportement des consommateurs, les évolutions réglementaires et les avancées technologiques qui façonnent l'avenir du crédit immobilier.

De plus, le rapport met en évidence l'impact des facteurs macroéconomiques, tels que les taux d'intérêt et les tendances du marché immobilier, sur le marché du crédit immobilier, aidant ainsi les parties prenantes à prendre des décisions éclairées. Globalement, le rapport sur le marché du crédit immobilier constitue une ressource précieuse pour comprendre la dynamique du marché et optimiser les stratégies dans ce secteur financier en pleine évolution.

Objet du rapport

Le rapport « Marché des prêts immobiliers » de The Insight Partners vise à décrire le paysage actuel et la croissance future du marché, ainsi que les principaux facteurs déterminants, les défis et les opportunités. Il fournira des informations aux différents acteurs du secteur, notamment :

- Fournisseurs/fabricants de technologies : pour comprendre l’évolution de la dynamique du marché et connaître les opportunités de croissance potentielles, leur permettant de prendre des décisions stratégiques éclairées.

- Investisseurs : réaliser une analyse complète des tendances concernant le taux de croissance du marché, les projections financières du marché et les opportunités qui existent tout au long de la chaîne de valeur.

- Organismes de réglementation : Réglementer les politiques et les activités de police sur le marché dans le but de minimiser les abus, de préserver la confiance des investisseurs et de maintenir l’intégrité et la stabilité du marché.

Segmentation du marché des prêts sur valeur domiciliaire

Taper

- Prêts à taux fixe

- Marge de crédit hypothécaire

Fournisseur de services

- Banques

- En ligne

- coopérative de crédit

- Autres

Personnalisez ce rapport en fonction de vos besoins

Vous bénéficierez d'une personnalisation gratuite de n'importe quel rapport, y compris des parties de ce rapport, ou d'une analyse au niveau des pays, d'un pack de données Excel, ainsi que de superbes offres et réductions pour les start-ups et les universités.

Marché des prêts sur valeur domiciliaire : perspectives stratégiques

-

Obtenez les principales tendances clés du marché de ce rapport.Cet échantillon GRATUIT comprendra une analyse de données, allant des tendances du marché aux estimations et prévisions.

Moteurs de croissance du marché des prêts sur valeur domiciliaire

- Hausse des prix de l'immobilier : Les prix de l'immobilier flambent partout. Aux États-Unis, les prix de l'immobilier, corrigés des variations saisonnières, ont augmenté de 6,5 % entre le quatrième trimestre 2022 et le quatrième trimestre 2023, selon l'indice des prix de l'immobilier de la Federal Housing Finance Agency (FHFA). Par rapport au troisième trimestre 2023, les prix de l'immobilier ont bondi de 1,5 %. Pour décembre, l'indice mensuel corrigé des variations saisonnières de la FHFA était en hausse de 0,1 % par rapport à novembre. Parallèlement à l'appréciation continue des prix de l'immobilier, les propriétaires acquièrent des capitaux propres importants et pourront puiser dans cette réserve. Les propriétaires devraient recourir de plus en plus aux prêts sur valeur domiciliaire au cours de la période de prévision. Une appréciation de la valeur du bien offrira aux emprunteurs une marge de manœuvre suffisante pour contracter un prêt sur valeur domiciliaire, car ces prêts sont garantis par la plus-value du bien.

- Conditions d'emprunt avantageuses : Parmi les principaux facteurs qui influencent généralement le marché des prêts sur valeur domiciliaire figurent les taux d'intérêt, la situation du marché immobilier, la confiance des consommateurs et le cadre réglementaire. Les taux d'intérêt stimulent généralement la demande de produits de financement sur valeur domiciliaire, car chaque fois que les taux d'intérêt sont bas, les propriétaires se précipitent pour profiter des conditions d'emprunt avantageuses.

- Innovations fintech et récentes avancées technologiques : les plateformes numériques et les prêteurs en ligne simplifient les demandes et les approbations de prêts, contribuant ainsi à la satisfaction des consommateurs. En fin de compte, les propriétaires peuvent facilement demander des prêts sur valeur domiciliaire et des marges de crédit hypothécaires depuis le confort de leur domicile, évitant ainsi de nombreux obstacles à l'obtention de financement.

Tendances futures du marché des prêts sur valeur domiciliaire

- Les prêts numériques en plein essor : l’une des tendances émergentes les plus solides est le développement continu du secteur des prêts numériques.

- Hausse des prêts sur valeur nette immobilière : Alors que de plus en plus de consommateurs recherchent des solutions en ligne pour répondre à leurs besoins financiers, les prêteurs s'appuient sur la technologie pour simplifier l'expérience d'emprunt. L'essor des applications mobiles, de la souscription automatisée et des processus d'approbation en ligne rendra les prêts sur valeur nette immobilière plus simples et plus pratiques.

- Conformité réglementaire de qualité : La réglementation croissante exige des prêteurs qu'ils actualisent constamment leurs processus afin de se conformer à l'évolution de la législation et des normes. Parmi ces exigences figurent la transparence, l'équité en matière de prêt et la protection des consommateurs. Globalement, une réglementation efficace continuera de caractériser les principaux acteurs du marché dans les années à venir.

Opportunités du marché des prêts sur valeur domiciliaire

- Adopter la transformation numérique : L'énorme potentiel de croissance du marché du crédit immobilier réside dans l'utilisation des plateformes de prêt numériques. Face à la préférence croissante des consommateurs pour les transactions en ligne, les prêteurs peuvent améliorer leurs services en proposant des expériences numériques fluides. Le développement d'applications conviviales et la simplification des processus de demande réduiront considérablement le temps et les efforts nécessaires pour accéder aux prêts sur valeur domiciliaire (HELOC), généralement appelés lignes de crédit hypothécaire. Cela entraînerait une forte demande de solutions numériques, comme le montre une enquête menée par Accenture, selon laquelle 84 % des consommateurs préfèrent gérer leurs finances en ligne. En investissant dans la technologie pour simplifier le processus d'emprunt, les prêteurs s'adressent à un public plus large et améliorent ainsi l'expérience client.

- Personnalisation des produits de prêt : Une autre piste louable consiste à personnaliser les produits de prêt pour répondre aux besoins spécifiques de différents segments de consommateurs. Aujourd'hui, les propriétaires recherchent des solutions sur mesure, adaptées à leurs objectifs financiers, qu'il s'agisse de financer des rénovations, une consolidation de dettes ou des frais de scolarité. Pour répondre à ces demandes variées, les prêteurs peuvent offrir une certaine flexibilité quant aux modalités de remboursement, aux montants des prêts et à l'utilisation finale. L'enquête Bankrate révèle que 42 % des personnes ayant refinancé leur prêt prévoient d'utiliser la valeur nette de leur propriété pour financer des travaux de rénovation, ce qui renforce l'importance de développer des produits qui répondent aux aspirations des clients.

- Initiatives en matière de finance durable : Le développement durable est sans conteste l'un des principaux enjeux de la finance actuelle. La création de produits de prêt à des fins de développement durable permettrait aux prêteurs de pénétrer un marché en pleine croissance tout en renforçant leur image d'acteurs financiers responsables. Par exemple, le rapport de l'Agence internationale de l'énergie indique que les investissements dans les technologies de construction écoénergétiques à l'échelle mondiale atteindront 80 000 milliards de dollars d'ici 2050, une opportunité considérable pour les acteurs du marché du prêt immobilier.

- Former des partenariats stratégiques clés : Une autre opportunité intéressante sur le marché du prêt immobilier réside dans la collaboration avec des plateformes et des agents immobiliers. Les prêteurs peuvent s'associer stratégiquement à ces entités pour se positionner comme des options de financement privilégiées à des moments clés de la vie d'un propriétaire.

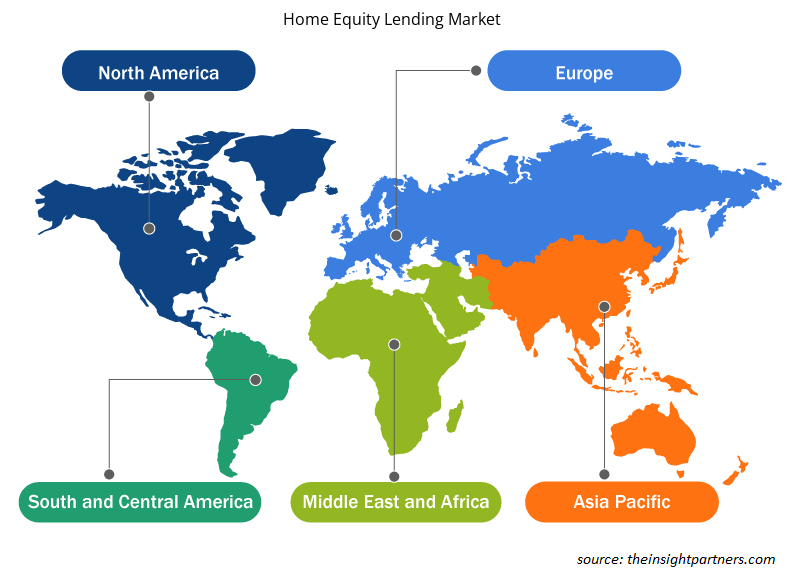

Aperçu régional du marché des prêts sur valeur domiciliaire

Les tendances et facteurs régionaux influençant le marché du crédit immobilier tout au long de la période de prévision ont été analysés en détail par les analystes d'Insight Partners. Cette section aborde également les segments et la répartition géographique du marché du crédit immobilier en Amérique du Nord, en Europe, en Asie-Pacifique, au Moyen-Orient et en Afrique, ainsi qu'en Amérique du Sud et en Amérique centrale.

- Obtenez les données régionales spécifiques au marché des prêts sur valeur domiciliaire

Portée du rapport sur le marché des prêts sur valeur domiciliaire

| Attribut de rapport | Détails |

|---|---|

| Taille du marché en 2024 | XX millions de dollars américains |

| Taille du marché d'ici 2031 | XX millions de dollars américains |

| TCAC mondial (2025 - 2031) | 3,4% |

| Données historiques | 2021-2023 |

| Période de prévision | 2025-2031 |

| Segments couverts |

Par type

|

| Régions et pays couverts |

Amérique du Nord

|

| Leaders du marché et profils d'entreprises clés |

|

Densité des acteurs du marché des prêts sur valeur domiciliaire : comprendre son impact sur la dynamique des entreprises

Le marché des prêts sur valeur domiciliaire connaît une croissance rapide, portée par une demande croissante des utilisateurs finaux, due à des facteurs tels que l'évolution des préférences des consommateurs, les avancées technologiques et une meilleure connaissance des avantages du produit. Face à cette demande croissante, les entreprises élargissent leur offre, innovent pour répondre aux besoins des consommateurs et capitalisent sur les nouvelles tendances, ce qui alimente la croissance du marché.

La densité des acteurs du marché désigne la répartition des entreprises opérant sur un marché ou un secteur particulier. Elle indique le nombre de concurrents (acteurs) présents sur un marché donné par rapport à sa taille ou à sa valeur marchande totale.

Les principales entreprises opérant sur le marché des prêts sur valeur domiciliaire sont :

- Bank of America Corporation

- Découvrez la Banque

- FDIC

- loanDepot, LLC

- SpringEQ LLC

- Banque TBK

Avertissement : Les entreprises répertoriées ci-dessus ne sont pas classées dans un ordre particulier.

- Obtenez un aperçu des principaux acteurs du marché des prêts sur valeur domiciliaire

Principaux arguments de vente

- Couverture complète : Le rapport couvre de manière exhaustive l'analyse des produits, des services, des types et des utilisateurs finaux du marché des prêts sur valeur domiciliaire, offrant un paysage holistique.

- Analyse d’experts : Le rapport est compilé sur la base d’une compréhension approfondie des experts et analystes du secteur.

- Informations à jour : Le rapport garantit la pertinence commerciale en raison de sa couverture des informations récentes et des tendances des données.

- Options de personnalisation : ce rapport peut être personnalisé pour répondre aux exigences spécifiques des clients et s'adapter de manière appropriée aux stratégies commerciales.

Le rapport de recherche sur le marché du crédit immobilier peut donc contribuer à décrypter et à comprendre le contexte et les perspectives de croissance du secteur. Malgré quelques inquiétudes légitimes, les avantages globaux de ce rapport l'emportent généralement sur ses inconvénients.

- Analyse historique (2 ans), année de base, prévision (7 ans) avec TCAC

- Analyse PEST et SWOT

- Taille du marché Valeur / Volume - Mondial, Régional, Pays

- Industrie et paysage concurrentiel

- Ensemble de données Excel

Rapports récents

Témoignages

Raison d'acheter

- Prise de décision éclairée

- Compréhension de la dynamique du marché

- Analyse concurrentielle

- Connaissances clients

- Prévisions de marché

- Atténuation des risques

- Planification stratégique

- Justification des investissements

- Identification des marchés émergents

- Amélioration des stratégies marketing

- Amélioration de l'efficacité opérationnelle

- Alignement sur les tendances réglementaires

Obtenez un échantillon gratuit pour - Marché des prêts sur valeur domiciliaire

Obtenez un échantillon gratuit pour - Marché des prêts sur valeur domiciliaire