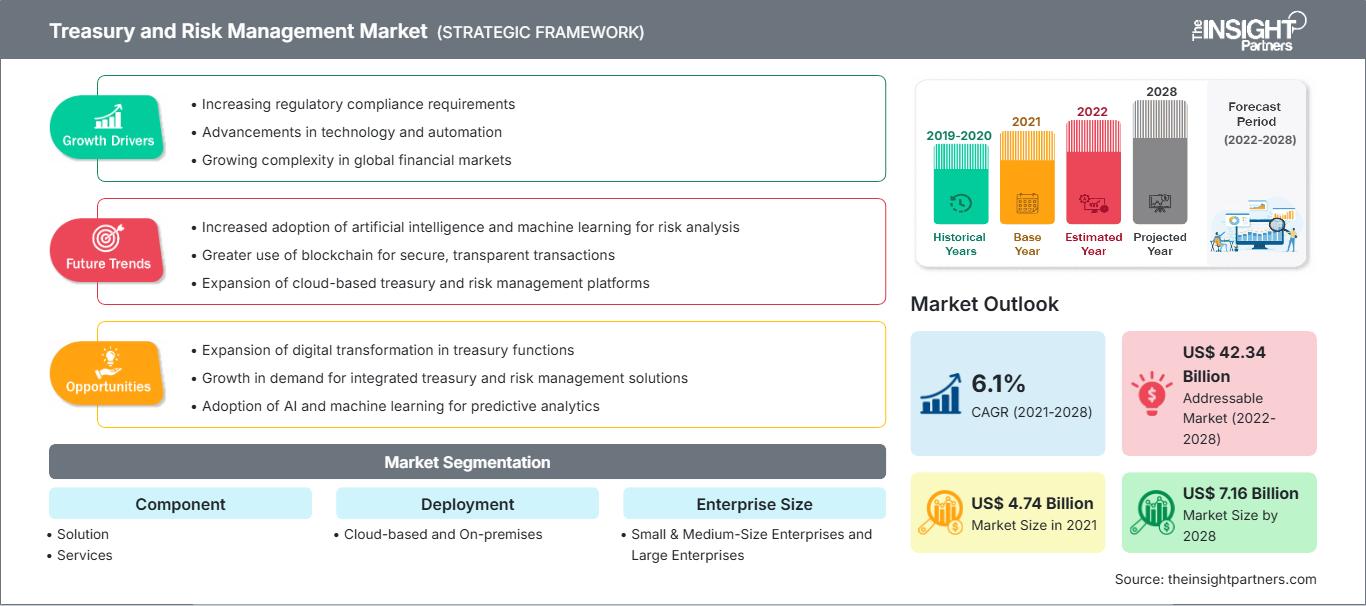

Der Markt für Treasury- und Risikomanagement soll von 4.739,39 Millionen US-Dollar im Jahr 2021 auf 7.156,90 Millionen US-Dollar im Jahr 2028 wachsen; die durchschnittliche jährliche Wachstumsrate (CAGR) liegt zwischen 2021 und 2028 bei 6,1 %.

Künstliche Intelligenz (KI) unterstützt die Finanzbranche bei der Rationalisierung und Optimierung verschiedener Prozesse, von Kreditentscheidungen bis hin zu quantitativen Analysen im Treasury- und Finanzrisikomanagement. Die KI-Lösungen ermöglichen eine genauere Beurteilung traditionell unterversorgter Kreditnehmer, einschließlich der Millennials, im Kreditentscheidungsprozess und helfen Banken und Kreditgebern so, fundiertere Geschäftsentscheidungen zu treffen. Darüber hinaus vereinfacht und automatisiert KI den Finanzierungsprozess in mehreren Banken, Investmentfirmen und Vermögensverwaltungsunternehmen. Beispielsweise nutzt die aixigo AG KI-basierte Vermögensverwaltungslösungen für die digitale Transformation, Private Banking, Retail Banking, Robo Advisor und Vermögensverwaltungsdienste. Die Robo-Advisor-Software der aixigo AG nutzt KI, um menschliche Komponenten am Point of Sale im Anlageprozess zu ersetzen. Synechron Inc. bietet eine KI-basierte Lösung namens Neo für die Finanzdienstleistungsbranche an. Neo kombiniert Synechrons digitale, geschäftliche und technologische Beratung auf einzigartige Weise und unterstützt Finanzinstitute bei der Implementierung von KI-Lösungen zur Bewältigung komplexer Geschäftsherausforderungen. Daher wird erwartet, dass die zunehmende Beliebtheit KI-basierter Unterstützung bei Banken, Investmentfirmen und Vermögensverwaltungen den Marktanteil im Treasury- und Risikomanagement im Prognosezeitraum steigern wird.

Passen Sie diesen Bericht Ihren Anforderungen an

Sie erhalten kostenlos Anpassungen an jedem Bericht, einschließlich Teilen dieses Berichts oder einer Analyse auf Länderebene, eines Excel-Datenpakets sowie tolle Angebote und Rabatte für Start-ups und Universitäten.

Treasury- und Risikomanagementmarkt: Strategische Einblicke

-

Holen Sie sich die wichtigsten Markttrends aus diesem Bericht.Dieses KOSTENLOSE Beispiel umfasst Datenanalysen, die von Markttrends bis hin zu Schätzungen und Prognosen reichen.

Auswirkungen der COVID-19-Pandemie auf den globalen Markt für Treasury und Risikomanagement

Vor der COVID-19-Pandemie war die Nachfrage nach Treasury- und Risikomanagementlösungen/-dienstleistungen aufgrund der zunehmenden Digitalisierung sehr groß. Beispielsweise beliefen sich die Ausgaben für die digitale Transformation im April 2019 laut einem von Business Wire veröffentlichten Artikel auf 1,18 Billionen US-Dollar, ein Anstieg von 17,9 % gegenüber 2018.

Laut einer Marktanalyse für Treasury und Risikomanagement hatte die COVID-19-Pandemie im Jahr 2020 erhebliche Auswirkungen auf die Geschäftstätigkeit von Unternehmen und veränderte einige grundlegende Aspekte von Unternehmen. Die Ausbreitung von COVID-19 im Jahr 2020 führte in mehreren Ländern zu weltweiten Lockdowns, um die Krise abzuwenden und das Infektionsrisiko zu minimieren. Dies löste einen enormen Boom bei der Einführung digitaler Technologien aus, um die Geschäftstätigkeit von Unternehmen während des COVID-19-Ausbruchs aufrechtzuerhalten. Die meisten Unternehmen stiegen auf Cloud-Infrastrukturen um und setzten ihren Betrieb trotz der Lockdown-Beschränkungen fort. Die COVID-19-Pandemie veranlasste Unternehmen zudem dazu, über die Zukunft des Corporate Treasury im Einklang mit Digitalisierung, integriertem Risikomanagement und einem erneuten Fokus auf Kostenoptimierung und Cash Management nachzudenken. Daher stieg die Nutzung von Treasury- und Risikomanagement-Lösungen/-Services im Jahr 2020. Die Auswirkungen der COVID-19-Pandemie auf den Treasury- und Risikomanagement-Markt waren 2020 daher insgesamt positiv.

Laut Marktanalysen für Treasury und Risikomanagement in den Jahren 2021 und 2022 haben die Lockerung der Lockdown-Maßnahmen, die Nutzung von Cloud-Technologien durch mehrere Unternehmen und die Automatisierung von Organisationen mit Technologien wie künstlicher Intelligenz (KI) und maschinellem Lernen für das Cash Management das Wachstum des Treasury- und Risikomanagement-Marktes positiv beeinflusst. So kündigten Refinitiv und IBSFINtech im Mai 2021 eine Zusammenarbeit zur Einführung einer neuen cloudbasierten automatisierten Treasury-Management-Lösung an. Die Lösung namens InTReaX wäre eine Managementlösung für Bargeld-, Liquiditäts- und Währungsrisiken. Die Einführung cloudbasierter Treasury-Management-Lösungen durch mehrere Unternehmen wird den Marktteilnehmern somit zahlreiche Chancen eröffnen.

Der Markt für Treasury- und Risikomanagement hatte vor der COVID-19-Pandemie im Jahr 2019 ein Volumen von 4.337,46 Millionen US-Dollar. Während der Pandemie belief sich das Marktvolumen im Jahr 2020 auf 4.526,57 Millionen US-Dollar. Im Jahr 2021 belief sich das Marktvolumen auf 4.739,39 Millionen US-Dollar. Daher waren die Gesamtauswirkungen der COVID-19-Pandemie auf den Markt im Jahr 2020 positiv.

Markteinblicke in Treasury und Risikomanagement

Steigende Nachfrage nach Finanzanalysediensten

Unternehmen nutzen Finanzanalysetools, um Einblicke in einige aktuelle und zukünftige Trends zu gewinnen und so ihre Geschäftsleistung zu verbessern. Finanzanalysedienste bieten Analysen der Finanzdatenqualität, Datenlayout, Kundenanalysen, prädiktive Analysen, Hauptkomponentenanalysen und die Erfassung von Finanzdaten. Diese Analysen erfordern detaillierte Finanz- und andere relevante Daten, um Muster zu erkennen. Auf Basis dieser Analysen treffen Unternehmen Vorhersagen über das Kaufverhalten ihrer Kunden und die Betriebszugehörigkeit ihrer Mitarbeiter. Finanzanalysedienste helfen Unternehmen somit, Rentabilität, Cashflow und Geschäftswert zu steigern. Die gewonnenen Erkenntnisse können sie nutzen, um ihre Umsätze und Geschäftsprozesse zu optimieren. Accenture PLC bietet beispielsweise die neuesten Daten- und Analyselösungen für Finanzdienstleister an und unterstützt diese bei deren Implementierung. Die Analyse von Treasury- und Risikomanagementberichten umfasst für diese Unternehmen Dienstleistungen mit Kostenanalysen und Unternehmensleistungsanalysen. Mit einem Schwerpunkt auf Gewinn- und Verlustrechnungen, Bilanzen und Cashflow-Rechnungen wird die Finanzanalyse eingesetzt, um Konjunkturtrends zu bewerten, Finanzrichtlinien festzulegen, langfristige Geschäftspläne zu formulieren und Projekte oder Unternehmen für Investitionen zu identifizieren. Finanzdienstleister wie Investmentbanken generieren und speichern mehr Daten als andere Unternehmen, da das Finanzwesen ein transaktionsintensives Geschäft ist. Banken nutzen die Daten, um Risiken abzuschätzen und so die Gesamtrentabilität zu verbessern. Aufgrund der zahlreichen Vorteile für Banken und Investmentfirmen steigt die Nachfrage nach Finanzanalysediensten erheblich an und fördert so das Wachstum des Treasury- und Risikomanagementmarktes.

Die Treasury-Funktionen sind klare Nutznießer der Finanzanalyse, da sie bessere Einblicke in Kunden, Wettbewerber, Rentabilität und Prozesse bietet. Finanzanalysen können auch die Fähigkeit des Finanzvorstands (CFO) stärken, strategische Entscheidungen zu treffen und Investitionsplanungen durchzuführen. Daher ist die Schaffung einer analytikgesteuerten Organisation auch zum wichtigsten Treiber der Zusammenarbeit zwischen CFO und Chief Information Officer (CIO) geworden. Daher wächst die Nachfrage nach Finanzanalysediensten erheblich und treibt den Treasury- und Risikomanagementmarkt an.

Komponentenbasierte Markteinblicke

Basierend auf den Komponenten ist der Treasury- und Risikomanagementmarkt in Lösungen und Dienstleistungen unterteilt. Das Lösungssegment führte den Markt mit einem größeren Anteil im Jahr 2020 an.

Bereitstellungsbasierte Markteinblicke

Basierend auf der Bereitstellung ist der Treasury- und Risikomanagement-Markt in Cloud-basierte und On-Premises-Lösungen unterteilt. Das Cloud-basierte Segment führte den Markt mit einem größeren Anteil im Jahr 2020 an.

Markteinblicke nach Unternehmensgröße

Basierend auf der Unternehmensgröße ist der Treasury- und Risikomanagement-Markt in kleine und mittlere Unternehmen sowie Großunternehmen unterteilt. Das Segment der Großunternehmen führte den Markt mit einem größeren Anteil im Jahr 2020 an.

Anwendungsbasierte Markteinblicke

Basierend auf der Anwendung ist der Treasury- und Risikomanagement-Markt in Kontoverwaltung, Cash- und Liquiditätsmanagement, Compliance- und Risikomanagement sowie Finanzmittelverwaltung segmentiert. Der Cash- und Das Segment Liquiditätsmanagement hatte 2020 den größten Marktanteil.

Endnutzerbasierte Markteinblicke

Basierend auf dem Endnutzer ist der Markt in BFSI, IT & Telekommunikation, Einzelhandel & E-Commerce, Gesundheitswesen, Fertigung & Automobilindustrie und andere segmentiert. Das BFSI-Segment führte den Treasury- und Risikomanagementmarkt mit dem größten Anteil im Jahr 2020 an.

Die im Treasury- und Risikomanagementmarkt tätigen Akteure verfolgen Strategien wie Fusionen, Übernahmen und Marktinitiativen, um ihre Positionen auf dem Markt zu behaupten. Einige Entwicklungen der wichtigsten Akteure sind unten aufgeführt:

- Im Juli 2021 brachte FIS eine neue Reihe von Risikolösungen auf Basis künstlicher Intelligenz (KI) auf den Markt. FIS hat eine neue Produktreihe angekündigt, die in Zusammenarbeit mit C3 AI entwickelt wurde, um Kapitalmarktorganisationen dabei zu unterstützen, die Einhaltung gesetzlicher Vorschriften und Risiken durch die Nutzung ihrer Unternehmensdaten besser zu managen.

- Im November 2020 entschied sich die nordische Challenger-Bank Lunar für die Cloud-basierte Lösung von FIS im Treasury- und Risikomanagementbereich mit dem Ziel, Unterstützung bei der Liquiditätsoptimierung, dem Risikomanagement und der Expansion zu erhalten. Lunar entschied sich für die private Cloud-basierte Lösung Ambit Quantum von FIS, um die Hedge-Bilanzierung und die Einhaltung gesetzlicher Vorschriften zu vereinfachen. Lunar nutzt das FIS SWIFT Service Bureau, um seine Treasury- und Zahlungsvorgänge über SWIFT und andere Branchenbörsen und -netzwerke mit Bankpartnern zu verbinden.

Treasury- und Risikomanagementmarkt

Die Analysten von The Insight Partners haben die regionalen Trends und Faktoren, die den Treasury- und Risikomanagementmarkt im Prognosezeitraum beeinflussen, ausführlich erläutert. In diesem Abschnitt werden auch die Marktsegmente und die geografische Lage in Nordamerika, Europa, dem asiatisch-pazifischen Raum, dem Nahen Osten und Afrika sowie Süd- und Mittelamerika erörtert.Umfang des Treasury- und Risikomanagement-Marktberichts

| Berichtsattribut | Einzelheiten |

|---|---|

| Marktgröße in 2021 | US$ 4.74 Billion |

| Marktgröße nach 2028 | US$ 7.16 Billion |

| Globale CAGR (2021 - 2028) | 6.1% |

| Historische Daten | 2019-2020 |

| Prognosezeitraum | 2022-2028 |

| Abgedeckte Segmente |

By Komponente

|

| Abgedeckte Regionen und Länder |

Nordamerika

|

| Marktführer und wichtige Unternehmensprofile |

|

Dichte der Marktteilnehmer im Treasury- und Risikomanagement: Verständnis ihrer Auswirkungen auf die Geschäftsdynamik

Der Markt für Treasury- und Risikomanagement wächst rasant. Dies wird durch die steigende Endverbrauchernachfrage aufgrund veränderter Verbraucherpräferenzen, technologischer Fortschritte und eines stärkeren Bewusstseins für die Produktvorteile vorangetrieben. Mit der steigenden Nachfrage erweitern Unternehmen ihr Angebot, entwickeln Innovationen, um den Bedürfnissen der Verbraucher gerecht zu werden, und nutzen neue Trends, was das Marktwachstum weiter ankurbelt.

- Holen Sie sich die Treasury- und Risikomanagementmarkt Übersicht der wichtigsten Akteure

Firmenprofile

- Broadridge Financial Solutions, Inc.

- FIS

- Oracle Corporation

- Pricewaterhousecoopers International Limited (PWC)

- SAP SE

- Fiserv, Inc.

- Calypso Technology, Inc (Adenza)

- Kyriba Corp

- Mors Software

- Wolters Kluwer

- Historische Analyse (2 Jahre), Basisjahr, Prognose (7 Jahre) mit CAGR

- PEST- und SWOT-Analyse

- Marktgröße Wert/Volumen – Global, Regional, Land

- Branchen- und Wettbewerbslandschaft

- Excel-Datensatz

Aktuelle Berichte

Verwandte Berichte

Erfahrungsberichte

Grund zum Kauf

- Fundierte Entscheidungsfindung

- Marktdynamik verstehen

- Wettbewerbsanalyse

- Kundeneinblicke

- Marktprognosen

- Risikominimierung

- Strategische Planung

- Investitionsbegründung

- Identifizierung neuer Märkte

- Verbesserung von Marketingstrategien

- Steigerung der Betriebseffizienz

- Anpassung an regulatorische Trends

Kostenlose Probe anfordern für - Treasury- und Risikomanagementmarkt

Kostenlose Probe anfordern für - Treasury- und Risikomanagementmarkt