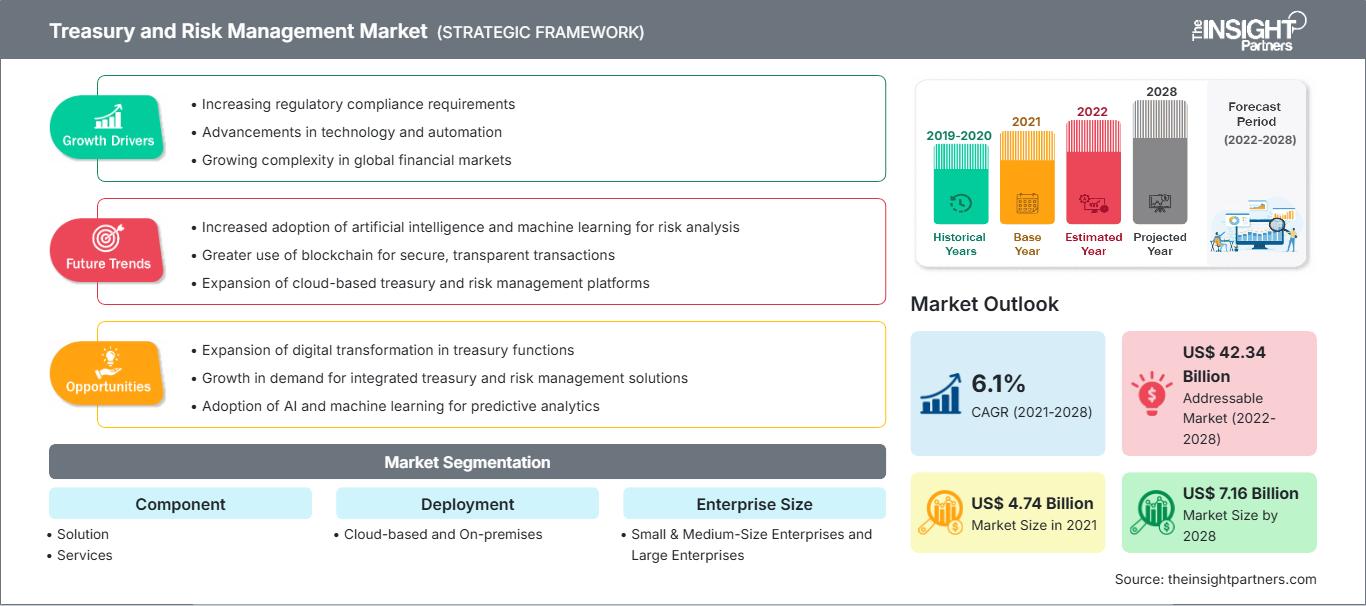

Le marché de la trésorerie et de la gestion des risques devrait passer de 4 739,39 millions de dollars américains en 2021 à 7 156,90 millions de dollars américains en 2028 ; sa croissance devrait atteindre un TCAC de 6,1 % entre 2021 et 2028.

L'intelligence artificielle (IA) aide le secteur financier à rationaliser et à optimiser différents processus, allant des décisions de crédit à l'analyse quantitative de la trésorerie et de la gestion des risques financiers. Les solutions d'IA facilitent une évaluation plus précise des emprunteurs traditionnellement mal desservis, notamment la génération Y, dans le processus de décision de crédit, aidant ainsi les banques et les prêteurs à prendre des décisions commerciales plus judicieuses. De plus, l'IA fluidifie et automatise le processus de financement dans plusieurs banques, sociétés d'investissement et sociétés de gestion de patrimoine. Par exemple, aixigo AG utilise des solutions de gestion de patrimoine basées sur l'IA pour fournir des services de transformation numérique, de banque privée, de banque de détail, de robot-conseillers et de gestion d'actifs. Le logiciel de robo-conseiller d'aixigo AG utilise l'IA pour remplacer les composants humains au point de vente lors du processus d'investissement financier. De même, Synechron Inc. propose une solution basée sur l'IA, Neo, destinée au secteur des services financiers. Neo combine de manière unique les services de conseil numérique, commercial et technologique de Synechron pour accompagner les institutions financières dans le déploiement de solutions d'IA afin de relever des défis commerciaux complexes. Par conséquent, la popularité croissante de l'assistance basée sur l'IA dans les banques, les sociétés d'investissement et les sociétés de gestion de patrimoine devrait stimuler la part de marché de la trésorerie et de la gestion des risques au cours de la période de prévision.

Vous bénéficierez d’une personnalisation sur n’importe quel rapport - gratuitement - y compris des parties de ce rapport, ou une analyse au niveau du pays, un pack de données Excel, ainsi que de profiter d’offres exceptionnelles et de réductions pour les start-ups et les universités

Marché de la trésorerie et de la gestion des risques: Perspectives stratégiques

-

Obtenez les principales tendances clés du marché de ce rapport.Cet échantillon GRATUIT comprendra une analyse de données, allant des tendances du marché aux estimations et prévisions.

Impact de la pandémie de COVID-19 sur le marché mondial de la trésorerie et de la gestion des risques

Avant la pandémie de COVID-19, la demande de solutions/services de trésorerie et de gestion des risques était prédominante en raison de la numérisation croissante. Par exemple, en avril 2019, selon un article publié par Business Wire, les dépenses consacrées à la transformation numérique s'élevaient à 1,18 billion de dollars américains, soit une augmentation de 17,9 % par rapport à 2018.

Selon une analyse du marché de la trésorerie et de la gestion des risques, en 2020, la pandémie de COVID-19 a considérablement influencé les opérations des entreprises et a modifié certains aspects fondamentaux de leurs activités. La propagation de la COVID-19 en 2020 a conduit à des confinements mondiaux dans plusieurs pays pour éviter la crise et minimiser le risque d'infection. Cela a entraîné un essor majeur dans l'adoption des technologies numériques pour maintenir la fonctionnalité des entreprises pendant l'épidémie de COVID-19. La plupart des entreprises ont migré vers une infrastructure cloud et ont poursuivi leurs activités tout en maintenant les restrictions de confinement. De plus, la pandémie de COVID-19 a incité les entreprises à envisager l'avenir de la trésorerie d'entreprise en fonction de la numérisation, de la gestion intégrée des risques et d'un regain d'intérêt pour l'optimisation des coûts et la gestion de trésorerie. Ainsi, l'adoption de solutions/services de gestion de trésorerie et des risques a connu une hausse en 2020. Par conséquent, l'impact global de la pandémie de COVID-19 sur le marché de la trésorerie et de la gestion des risques a été positif en 2020.

Selon l'analyse du marché de la trésorerie et de la gestion des risques en 2021 et 2022, l'assouplissement des mesures de confinement, l'adoption des technologies cloud par plusieurs entreprises et la transition des organisations vers l'automatisation avec des technologies telles que l'intelligence artificielle (IA) et l'apprentissage automatique pour la gestion de trésorerie ont eu un impact positif sur la croissance du marché de la trésorerie et de la gestion des risques. Par exemple, en mai 2021, Refinitiv et IBSFINtech ont annoncé une collaboration pour le lancement d'une nouvelle solution de gestion de trésorerie automatisée basée sur le cloud. La solution, baptisée InTReaX, serait une solution de gestion des liquidités et des risques de change. Ainsi, l'adoption de solutions de gestion de trésorerie basées sur le cloud par plusieurs entreprises créera de multiples opportunités pour les acteurs du marché.

La taille du marché de la trésorerie et de la gestion des risques avant la pandémie de COVID-19 était de 4 337,46 millions de dollars américains en 2019. La taille du marché pendant la pandémie était de 4 526,57 millions de dollars américains en 2020. De plus, en 2021, la taille du marché était de 4 739,39 millions de dollars américains. Par conséquent, l'impact global de la pandémie de COVID-19 sur le marché a été positif en 2020.

Informations sur le marché de la trésorerie et de la gestion des risques

Demande croissante de services d'analyse financière

Les organisations utilisent des outils d'analyse financière pour mieux comprendre certaines tendances actuelles et futures afin d'améliorer leurs performances. Les services d'analyse financière offrent des analyses de la qualité des données financières, de la présentation des données, des analyses clients, des analyses prédictives, des analyses en composantes principales et la collecte de données financières. Ces analyses nécessitent des données financières détaillées et d'autres données pertinentes pour identifier des tendances. Sur la base de ces analyses, les entreprises font des prévisions concernant les achats de leurs clients et la durée d'occupation de leurs employés. Ainsi, les services d'analyse financière aident les organisations à améliorer leur rentabilité, leurs flux de trésorerie et leur valeur commerciale. Elles peuvent utiliser les informations obtenues grâce à ces analyses pour optimiser leurs revenus et leurs processus métier. Par exemple, Accenture PLC fournit les solutions de données et d'analyse les plus récentes aux prestataires de services financiers et les accompagne dans leur déploiement. L'analyse des rapports de trésorerie et de gestion des risques comprend des services pour ces entreprises, notamment des analyses des coûts et des performances de l'entreprise. Axée principalement sur les comptes de résultat, les bilans et les tableaux de flux de trésorerie, l'analyse financière permet d'évaluer les tendances économiques, de définir les politiques financières, de formuler des plans d'affaires à long terme et d'identifier les projets ou les entreprises à investir. Les prestataires de services financiers tels que les banques d'investissement génèrent et stockent davantage de données que les autres entreprises, la finance étant un secteur à forte composante transactionnelle. Les banques utilisent ces données pour estimer les risques et améliorer leur rentabilité globale. Ainsi, compte tenu des nombreux avantages qu'elles offrent aux banques et aux sociétés d'investissement, la demande de services d'analyse financière augmente considérablement, stimulant ainsi la croissance du marché de la trésorerie et de la gestion des risques.

Les fonctions de trésorerie bénéficient clairement de l'analyse financière, qui offre une meilleure compréhension des clients, des concurrents, de la rentabilité et des processus. L'analyse financière peut également renforcer la capacité du directeur financier (DAF) à piloter la prise de décision stratégique et la planification des investissements. Ainsi, la création d'une organisation axée sur l'analyse est devenue le principal moteur de collaboration entre le DAF et le directeur des systèmes d'information (DSI). Ainsi, la demande de services d'analyse financière augmente considérablement, stimulant le marché de la trésorerie et de la gestion des risques.

Informations sur le marché basées sur les composants

En fonction des composants, le marché de la trésorerie et de la gestion des risques est divisé en solutions et services. Le segment des solutions a dominé le marché avec une part de marché plus importante en 2020.

Informations sur le marché basées sur le déploiement

En fonction du déploiement, le marché de la trésorerie et de la gestion des risques est divisé en solutions basées sur le cloud et sur site. Le segment basé sur le cloud a dominé le marché avec une part de marché plus importante en 2020.

Informations sur le marché basées sur la taille de l'entreprise

En fonction de la taille de l'entreprise, le marché de la trésorerie et de la gestion des risques est divisé en petites et moyennes entreprises et en grandes entreprises. Français Le segment des grandes entreprises a dominé le marché avec une part plus importante en 2020.

Informations sur le marché basées sur les applications

Sur la base des applications, le marché de la trésorerie et de la gestion des risques est segmenté en gestion de comptes, gestion de trésorerie et des liquidités, conformité et gestion des risques, et gestion des ressources financières. Le segment de la gestion de trésorerie et des liquidités représentait la plus grande part de marché en 2020.

Informations sur le marché basées sur l'utilisateur final

Sur la base de l'utilisateur final, le marché est segmenté en BFSI, informatique et télécommunications, vente au détail et e-commerce, santé, fabrication et automobile, entre autres. Le segment BFSI a dominé le marché de la trésorerie et de la gestion des risques avec la plus grande part en 2020.

Les acteurs opérant sur le marché de la trésorerie et de la gestion des risques adoptent des stratégies telles que les fusions, les acquisitions et les initiatives de marché pour maintenir leurs positions sur le marché. Voici quelques développements réalisés par des acteurs clés :

- En juillet 2021, FIS a lancé une nouvelle série de solutions de gestion des risques basées sur l’intelligence artificielle (IA). FIS avait annoncé un nouvel ensemble de produits créés en collaboration avec C3 AI pour aider les organisations des marchés de capitaux à mieux gérer la conformité réglementaire et les risques en exploitant la puissance de leurs données organisationnelles.

- En novembre 2020, Lunar, banque concurrente nordique, a choisi la solution cloud de FIS dans le secteur de la trésorerie et de la gestion des risques afin d’obtenir du soutien pour l’optimisation des liquidités, la gestion des risques et l’expansion. Lunar a choisi Ambit Quantum, une solution cloud privée de FIS, pour simplifier la comptabilité de couverture et la conformité réglementaire. Lunar utilise le bureau de services SWIFT de FIS pour connecter ses opérations de trésorerie et de paiement à ses partenaires bancaires via SWIFT et d’autres plateformes et réseaux du secteur.

Les tendances et facteurs régionaux influençant le marché de la trésorerie et de la gestion des risques tout au long de la période de prévision ont été analysés en détail par les analystes de The Insight Partners. Cette section aborde également les segments et la répartition géographique du marché de la trésorerie et de la gestion des risques en Amérique du Nord, en Europe, en Asie-Pacifique, au Moyen-Orient et en Afrique, ainsi qu'en Amérique du Sud et en Amérique centrale.

Portée du rapport sur le marché de la trésorerie et de la gestion des risques| Attribut de rapport | Détails |

|---|---|

| Taille du marché en 2021 | US$ 4.74 Billion |

| Taille du marché par 2028 | US$ 7.16 Billion |

| TCAC mondial (2021 - 2028) | 6.1% |

| Données historiques | 2019-2020 |

| Période de prévision | 2022-2028 |

| Segments couverts |

By Composant

|

| Régions et pays couverts |

Amérique du Nord

|

| Leaders du marché et profils d'entreprises clés |

|

Densité des acteurs du marché de la trésorerie et de la gestion des risques : comprendre son impact sur la dynamique des entreprises

Le marché de la trésorerie et de la gestion des risques connaît une croissance rapide, portée par une demande croissante des utilisateurs finaux, due à des facteurs tels que l'évolution des préférences des consommateurs, les avancées technologiques et une meilleure connaissance des avantages du produit. Face à cette demande croissante, les entreprises élargissent leur offre, innovent pour répondre aux besoins des consommateurs et capitalisent sur les nouvelles tendances, ce qui alimente la croissance du marché.

- Obtenez le Marché de la trésorerie et de la gestion des risques Aperçu des principaux acteurs clés

Profils d'entreprise

- Broadridge Financial Solutions, Inc.

- FIS

- Oracle Corporation

- Pricewaterhousecoopers International Limited (PWC)

- SAP SE

- Fiserv, Inc.

- Calypso Technology, Inc (Adenza)

- Kyriba Corp

- Mors Software

- Wolters Kluwer

- Analyse historique (2 ans), année de base, prévision (7 ans) avec TCAC

- Analyse PEST et SWOT

- Taille du marché Valeur / Volume - Mondial, Régional, Pays

- Industrie et paysage concurrentiel

- Ensemble de données Excel

Rapports récents

Rapports connexes

Témoignages

Raison d'acheter

- Prise de décision éclairée

- Compréhension de la dynamique du marché

- Analyse concurrentielle

- Connaissances clients

- Prévisions de marché

- Atténuation des risques

- Planification stratégique

- Justification des investissements

- Identification des marchés émergents

- Amélioration des stratégies marketing

- Amélioration de l'efficacité opérationnelle

- Alignement sur les tendances réglementaires

Obtenez un échantillon gratuit pour - Marché de la trésorerie et de la gestion des risques

Obtenez un échantillon gratuit pour - Marché de la trésorerie et de la gestion des risques